【わかりやすく解説】不動産の登録免許税とは?軽減措置や計算方法、納付方法のまとめ

- 更新日

- 2024.08.27

- 公開日

- 2024.08.16

こんにちは!

京都で、不動産の売却の仲介や買い取りを専門としております株式会社ワンベールの福田です!

この記事に辿り着いたということは、

「登録免許税ってなに?」「どうやって手続きするの?」とお悩みではないですか?

マンションや土地、戸建てなどの不動産を売買や相続、贈与、住宅ローンを借りたときの所有権移転登記の際にかかってくる登録免許税。

そこで、今回は登録免許税の概要やどれくらいかかるのか、また手続き方法などを詳しく解説していきます。

💬この記事は次のような人におすすめです!

- 登録免許税について知りたい

- 登録免許税の計算方法を教えてほしい

- 登録免許税の税額を抑える方法を知りたい

この記事1本で『登録免許税』の事について全て理解できるように分かりやすくまとめました!

「登録免許税についてしっかり理解したい!」

そんな人は、ぜひこの記事で登録免許税について確認してみてください!

それでは、どうぞ!

登録免許税とは

登録免許税とは、不動産の売買や相続、贈与、住宅ローンを借りた時にあたって登記を行う時に国へ支払う税金です。

例えば、不動産を売買・相続・贈与したりすると、誰が所有している不動産なのかは、当事者にしか分からなくなります。

そこで、登記することで、土地や建物の所在地や面積、所有者の住所、氏名などを法務局にある登記簿に記載して権利関係を明確にします。

つまり、「この不動産は誰が所有しています」という事実を公に示すのです。

このような登記手続きの際にかかるのが、登録免許税です。

登録免許税の計算方法

ここからは、本則(本来の登録免許税)に従って計算していきます。(軽減措置なし)

最初に登録免許税の本則の税率一覧をご覧下さい。

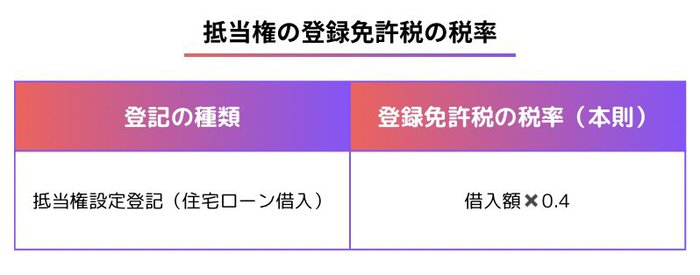

| 登記の種類 | 登録免許税の税率(本則) |

| 抵当権設定登記(住宅ローン) | 評価額×0.4% |

| 所有権移転登記(土地) | 評価額×2.0% |

|

住宅用家屋所有権移転登記 (新築建物) |

評価額×0.4% |

|

住宅用家屋所有権移転登記 (中古建物) |

評価額×2.0% |

それでは登録免許税を計算するために、『固定資産税・都市計画税の課税明細書』をご準備下さい!

もし、「固定資産税・都市計画税の課税明細書」を失くしてしまった場合は、役所へ行き「固定資産評価証明書」を発行し取得して下さい!

以下では、ケース毎に計算方法をまとめて解説していきます!

抵当権設定登記(住宅ローン)の場合

登録免許税は、住宅ローンを借りる時も課税の対象となります。

理由としては、金融機関が土地や建物に抵当権を設定する登記をしなければならないからです。

📝抵当権とは?

お金を貸す側(金融機関)が借りる側の土地と建物を担保にすることができる権利。

また、ペアローンで夫婦それぞれが別々の借入れをする場合は、個々の借入金額に対して登録免許税がかかります。

新築住宅(戸建て・マンション)の場合

新築建物の場合は、まだ固定資産課税台帳の価格がないため、各都道府県の法務官と税務署が『新築建物課税標準価格』を決め、それをもとに登録免許税を計算します。 参照:京都地方法務局「新築建物課税標準価格認定基準表及び経年減価補正率表について」

参照:京都地方法務局「新築建物課税標準価格認定基準表及び経年減価補正率表について」

例えば、固定資産税評価額が2,000万円の土地と、その土地に建つ2000万円の新築建物を購入し、住宅ローンを4000万円借りた場合の登録免許税は以下のようとなります。

【新築建物を購入した場合の登録免許税の計算】

・土地の所有権移転登記

2,000万円 × 2.0% = 400,000円

・建物の所有権保存登記

2,000万円 × 0.4% = 80,000円

・抵当権の設定登記

4,000万円 × 0.4% = 160,000円

→ 400,000+80,000+160,000=合計 640,000円

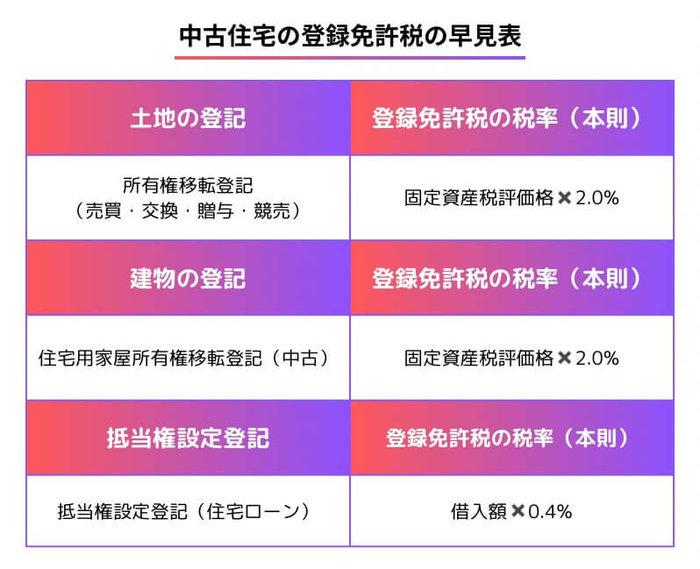

中古住宅の場合

中古住宅を売買で取得する場合は、土地の所有権移転登記と抵当権設定登記(住宅ローン)は同じ税率で建物の登記が新築の時と変わります。 例えば、固定資産税評価額が2,000万円の土地と、その土地に建つ1000万円の中古建物を購入し、住宅ローンを4000万円借りた場合の登録免許税は以下のようとなります。

例えば、固定資産税評価額が2,000万円の土地と、その土地に建つ1000万円の中古建物を購入し、住宅ローンを4000万円借りた場合の登録免許税は以下のようとなります。

【中古建物を購入した場合の登録免許税】

・土地の所有権移転登記

2,000万円 × 2.0% = 400,000円

・建物の所有権移転登記

1,000万円 × 2.0% = 200,000円

・抵当権の設定登記

3,000万円 × 0.4% = 120,000円

→ 300,000+30,000+30,000= 合計 720,000円

ここまでは、登録免許税の本則税率を元に計算をしてきました。

以下では、登録免許税の軽減措置について解説していきます。軽減措置を受けることによって、登録免許税がグンっと下がります。

登録免許税の軽減措置の条件

上記の税率は本則税率といって、本来の税率を示し計算しましたが、住宅を購入するときは条件をクリアすることにより軽減措置が受けられ、先程のケース毎の計算例より税率が引き下げられる場合があります。

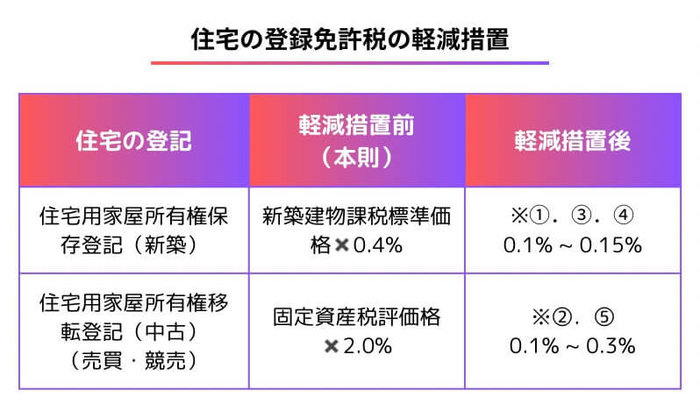

登録免許税の本則と軽減措置後の税率の違い

| 登記の種類 | 登録免許税の税率(本則) | 軽減措置後 |

| 抵当権設定登記(住宅ローン) | 評価額×0.4% | 評価額×0.1% |

| 所有権移転登記(土地) | 評価額×2.0% | 評価額×0.3~0.15% |

|

住宅用家屋所有権移転登記 (新築建物) |

評価額×0.4% | 評価額×0.1~0.15% |

|

住宅用家屋所有権移転登記 (中古建物) |

評価額×2.0% | 評価額×0.1~0.3% |

上表の軽減措置を受けるにはいくつかの条件を満たさなければなりません。

以下では項目毎に解説していきます。

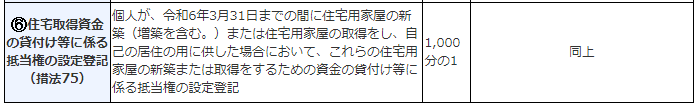

抵当権(住宅ローン)

抵当権に関する登録免許税の税率軽減措置の内容は、下表の通りです。

所有権保存登記の軽減措置を受けるための要件

住宅ローンを利用して住宅を取得し抵当権設定登記をした場合の登録免許税は、0.4%→0.1%に軽減されます。

参照:国税庁「No.7191 登録免許税の税額表」

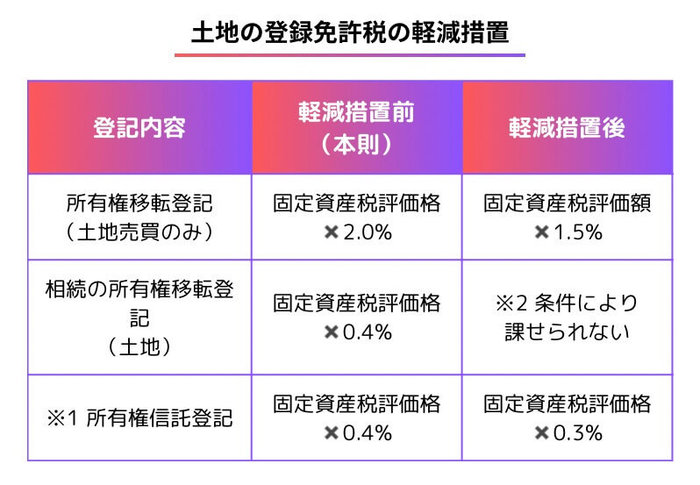

土地

土地に関する登録免許税の税率軽減措置の内容は、下表の通りです。

📝※1 所有権信託の登記とは?

委託者(頼む人)が受託者(頼まれる人)に財産を預け、所有権も受託者に移して、財産を一定の目的のために管理・処分してもらう契約の内容を登録しておくための登記。

※2 相続による土地の所有権移転の免税措置

相続により土地の所有権を得た個人が、所有権の移転登記を受ける前に亡くなった場合、2025年7月31日までに受ける登記(死亡した個人を登記名義人とする)に対して、登録免許税は課せられない個人が、2025年7月31日までに、土地の所有権の保存登記(※)または相続による所有権の移転登記を受ける際、登録免許税の課税標準となる不動産価額が100万円以下の場合に限り、登録免許税は課せられない。

また、固定資産税評価額が100万円を超える土地でも、被相続人の持分が100万円以下であれば免税措置が適用されます

(※)不動産登記法第2条第10号に規定する表題部所有者の相続人が受けるものに限る

参照:国税庁 (相続による土地の所有権の移転登記等に対する登録免許税の免税措置について)

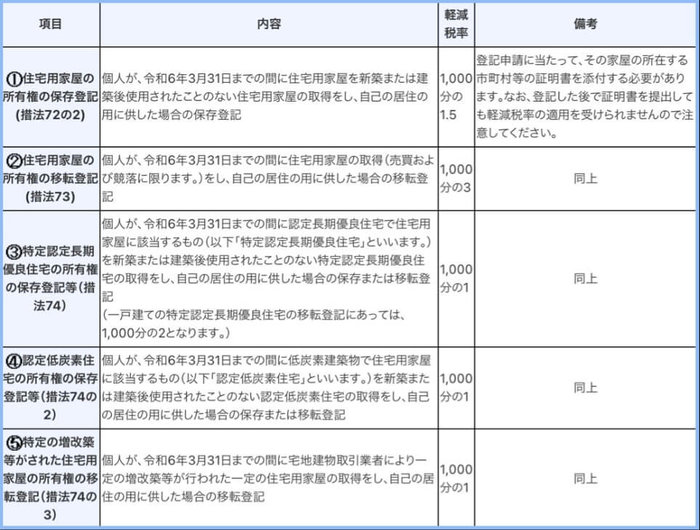

住宅

住宅用家屋に関する登録免許税の税率軽減措置の内容は、下表の通りです。 ※①.③.④(保存登記) ※②.⑤(移転登記)の内容は、以下を参照下さい!

※①.③.④(保存登記) ※②.⑤(移転登記)の内容は、以下を参照下さい!

①.③.④の所有権保存登記の軽減措置を受けるための要件

- 1984(昭和59)年4月1日から2024(令和6)年3月31日の間に新築、または建築後使用されたことのない住宅を取得したもの

- 個人の住宅の用に供される

- 床面積50㎡以上

- 新築または取得後1年以内に登記するもの

②.⑤の所有権移転の登記の軽減措置を受けるための要件

- 1984(昭和59)年4月1日から2024(令和6)年3月31日の間に新築または取得したもの(建築後使用されたことがある住宅用家屋のうち政令で定めるものを含む)

- 個人の住宅の用に供される

- 床面積50㎡以上

- 新築または取得後1年以内に登記するもの

- 中古住宅の場合、1982(昭和57)年1月1日以降に建築されたもの、または一定の耐震基準を満たしたもの

登録免許税の納付方法

不動産に関わる登記は、ややこしい手続きが多いため、基本的には納付方法や必要書類等すべて教えてくれる司法書士に任せるのが一番です!

不動産に関わる登記は、ややこしい手続きが多いため、基本的には納付方法や必要書類等すべて教えてくれる司法書士に任せるのが一番です!

時間があり、費用をかけたくない!って方は自分で登記する方法もあります。

その場合は、お近くの法務局に書面またはオンラインで申請してください。

この章では、私から簡単に登録免許税の納付方法について説明いたします!

登録免許税の納付方法は主に以下の3種類があります。

<登録免許税の納付方法>

- 現金納付

- 印紙納付

- 電子納付

それぞれの特徴を確認し、やりやすい方法で納付して下さい!

①現金納付

現金納付は、金融機関に行き、登録免許税(国税)納付用の納付書に所定の必要事項を記入して窓口に提出し、現金で支払う方法です。

手続きが済むと領収書が交付されますので、その領収書と登記申請書を管轄する法務局に提出します。

②印紙納付

印紙納付は、登録免許税相当額の収入印紙を登記申請書に貼り付けて、管轄する法務局に提出する方法です。

法令では登録免許税が30,000円以下の場合のみ収入印紙を利用できるとされていますが、実際は税額にかかわらず印紙納付が認められています。

③電子納付

電子納付とは、オンラインで登記申請を行う場合に限り、インターネットバンキングやATMを使って納付する方法です。

(注) 登記や登録等によって、利用できる納付の方法や納付の期限が異なります。詳しくは、その登記や登録等の申請・届出等手続を所管する各省庁等のホームページ等でご確認ください。

まとめ

最後まで読んで頂きありがとうございます!

この記事では、登録免許税について解説していきました。

登録免許税をまとめると、

・登録免許税は、不動産の売買や相続、贈与、住宅ローンを借りた時にあたって登記を行う時に国へ支払う税金。

・登録免許税の登記は、3種類ある。

・登記の種類によって税率が変わる。

・条件が当てはまれば、軽減措置を受けられる。

・登録免許税の納付は、書面での申請とオンラインの申請方法の2通りある。

以上です!

もし何かその他、不動産の事で疑問やご相談があれば、『京都不動産売却所』にお気軽にご相談ください!

京都不動産売却所が選ばれる理由

①京都で生まれ育った京都に詳しい不動産会社

地域密着で地域の情報や建物に詳しい!転勤などが無いため、困り事にも担当が変わらないため、すぐにサポート!

②売却に関するあれこれをワンストップでできる

相続案件、残置物の処理、お家の解体、売却後の買い替え先の物件の紹介など、全ての疑問を弊社では解決できること

③信頼のおける士業との連携

士業との連携は、不動産取引には欠かせません。京都の不動産関係に強い士業との連携により難しい問題も解決!

④売却後のアフターフォローの最後まで丁寧に

ご相談から売却活動中はもちろん、売却後のアフターフォローまでしっかり責任をもって取り組み、他の会社様より信頼関係を構築できます

この記事の筆者

福田株式会社ワンベール営業

京都市生まれ。元々は整体業で独立開業。9年の経営を経て、昔から興味のあった不動産業に縁があり不動産営業マンの道へ。不動産のプロとして、皆様の不動産売却の悩みを解決できるように最新情報をどんどん発信していきます。